تفاوت دبیت کارت و کردیت کارت در چیست؟

کارت اعتباری چیست؟

کارت اعتباری کارتی است که توسط یک موسسه مالی، معمولاً یک بانک، صادر میشود و دارنده کارت را قادر میسازد تا از آن موسسه وام دریافت کند. کارتهای اعتباری در انواع مختلف زیر صادر میشوند:

- کارتهای استاندارد به سادگی یک خط اعتباری را برای خریدهای خود، انتقال موجودی و یا پیش پرداخت نقدی به کاربران خود اختصاص میدهند و اغلب هیچ هزینه سالانهای ندارند.

- کارتهای ممتاز امتیازاتی مانند خدمات دربان، دسترسی به سالن فرودگاه، دسترسی به رویدادهای خاص و موارد دیگر را ارائه میدهند، اما معمولاً هزینه سالانه بالاتری دارند.

- کارتهای پاداش بر اساس نحوه خرج کردن آنها پول نقد، امتیاز سفر یا سایر مزایا را به مشتریان ارائه میدهند.

- کارتهای انتقال موجودی دارای نرخ بهره اولیه و هزینه کمی برای انتقال موجودی از کارت اعتباری دیگر هستند.

- کارتهای اعتباری تضمین شده نیاز به واریز اولیه نقدی دارند که توسط ناشر به عنوان وثیقه نگهداری میشود.

- کارتهای شارژ محدودیت هزینهای از پیش تعیین شده ندارند اما اغلب اجازه نمیدهند موجودیهای پرداخت نشده ماه به ماه منتقل شود.

کاربران کارت اعتباری میتوانند با استفاده از کارتهای پاداش، پول نقد، تخفیف، امتیاز سفر و بسیاری از مزایای دیگر را که برای دارندگان کارت نقدی در دسترس نیست، برداشت کنند. پاداشها را میتوان به صورت نرخ ثابت یا با نرخهای مختلف به کار برد. به عنوان مثال، ممکن است شما یک کارت داشته باشید که در هنگام خرید دو مایل نامحدود به ازای هر دلار ارائه میدهد و دیگری که به ازای هر سه مایل خدمات متفاوتی عرضه میکند. سپس میتوانید از مایلهای کسب شده برای رزرو ترتیبات سفر آینده استفاده کنید.

هنگام انتخاب کارتهای پاداش، به این نکته توجه کنید که آیا پاداشها میتوانند منقضی شوند و چه گزینههایی برای بازخرید آنها دارید.

مزایای استفاده از کارتهای اعتباری

کارتهای اعتباری میتوانند مزایای خاصی نسبت به کارتهای دبیت داشته باشند، هرچند که دارای معایبی نیز هستند. در اینجا مزایا و معایب کارتهای اعتباری را بررسی میکنیم.

پیشنهاد مطالعه: شماره دبیت کارت

ایجاد سابقه اعتباری

استفاده از کارت اعتباری در گزارش اعتباری شما منعکس میشود. این گزارش شامل سابقه مثبتی مانند پرداختهای به موقع و نسبت استفاده کم از اعتبار و موارد منفی مانند تأخیر در پرداختها یا معوقات میشود. سپس اطلاعات گزارش اعتباری شما برای محاسبه نمرات اعتباری شما استفاده میشود. مصرف کنندگان مسئول میتوانند نمرات خود را با سابقه هزینهها و پرداختهای به موقع و با پایین نگه داشتن مانده کارت خود نسبت به محدودیت کارت خود افزایش دهند.

بسیاری از شرکتهای کارت اعتباری نظارت و ردیابی امتیاز اعتباری رایگان را به عنوان یک مزیت کارت ارائه میدهند، بنابراین میتوانید در هنگام ایجاد اعتبار، پیشرفت خود را زیر نظر داشته باشید.

گارانتی و خرید حفاظتی

برخی از کارتهای اعتباری همچنین ممکن است ضمانت یا بیمه اضافی در مورد اقلام خریداری شده ارائه دهند که فراتر از مواردی است که خرده فروش یا مارککننده ارائه میدهد. اگر کالایی که با کارت اعتباری خریداری شده است پس از اتمام ضمانت شرکت سازنده معیوب شود، ممکن است قابلیت خرید و حفاظت از قیمت برای کمک به شما در جایگزینی اقلام دزدیده شده یا مفقود شده مفید واقع شود. یا زمانی که کالایی را با قیمت کمتر خریداری کردید، تفاوت قیمت را با این کارت بازپرداخت کنید.

حفاظت در برابر کلاهبرداری

کارتهای اعتباری در بیشتر موارد حفاظت بسیار بیشتری نسبت به کارتهای نقدی ارائه میدهند. تا زمانی که مشتری ضرر یا سرقت را به موقع گزارش دهد، حداکثر مسئولیت خریدهای پس از ناپدید شدن کارت 50 دلار است. چنان چه سرقت کارت دبیت در همان روز گزارش شود تنها 50 دلار بدهی ثبت میشود؛ اما پس از 48 ساعت بدون گزارش، بدهی کاربر به 500 دلار افزایش مییابد و اگر تا 60 روز هیچ اقدامی انجام نشود، دیگر هیچ محدودیتی برای خرج کردن وجود ندارد.

سایر مزایای کردیت کارت

حسابداری منصفانه اعتبار قانون اجازه میدهد تا کاربران کارت اعتباری به اختلاف خرید غیر مجاز و یا خرید کالاهایی که در طول حمل و نقل آسیب دیده و یا از دست داده است دسترسی پیدا کنند. اگر کالا با کارت نقدی خریداری شده است، هزینه قابل برگشت نیست مگر اینکه تاجر تمایل به انجام این کار داشته باشد. علاوه بر این، قربانیان سرقت بدهی تا زمانی که تحقیقات تکمیل نشود، بازپرداخت خود را دریافت نمیکنند.

پیشنهاد مطالعه: چگونه دبیت کارت بگیریم؟

از طرف دیگر، دارنده کارت اعتباری هیچگونه مسئولیتی در قبال هزینههای مورد اختلاف ندارد. این مبلغ معمولاً بلافاصله کسر میشود و تنها در صورتی برطرف میشود که اختلاف به نفع بازرگان برداشته شود یا حل و فصل شود. اگرچه برخی از ارائه دهندگان کارت اعتباری و بدهی حفاظت از مسئولیت صفر را برای مشتریان خود ارائه میدهند، اما قانون برای دارندگان کارت اعتباری بسیار بخشنده تر است.

اگر نیاز به اجاره ماشین دارید، بسیاری از کارتهای اعتباری نوعی معافیت برای تصادفات را ارائه میدهند. حتی اگر میخواهید از دبیت کارت استفاده کنید، بسیاری از آژانسهای اجاره خودرو از مشتریان میخواهند اطلاعات کارت اعتباری را به عنوان پشتیبان تهیه کنند. تنها راه نجات مشتری ممکن است این باشد که به آژانس اجاره اجازه دهد چند صد دلار از کارت اعتباری حساب بانکی را به عنوان نوعی سپرده ضمانت نگه دارد.

معایب استفاده از کارتهای اعتباری

معایب اصلی استفاده از کارتهای اعتباری شامل بدهی، تاثیرات اعتبار و هزینه است.

خرج کردن میتواند منجر به بدهی شود

وقتی با کارت اعتباری خرید میکنید، پول بانک را خرج میکنید، نه دارایی خود را. این پول باید با بهره بازپرداخت شود. حداقل از شما خواسته میشود حداقل پرداختی را که هر ماه باید پرداخت کنید، انجام دهید. جمع آوری موجودیهای بالا در کارتهای متعدد میتواند کار ماهانه را دشوار کند و بودجه شما را تحت فشار قرار دهد.

تاثیرات اعتبار

پرداخت به موقع صورتحساب و پایین نگه داشتن مانده کارتهای اعتباری میتواند به امتیازات FICO شما کمک کند. با این حال، اگر عادت به دیر پرداخت داشته باشید، یک یا چند کارت خود را به حداکثر برسانید، حسابهای قدیمی را ببندید یا مکرراً برای اعتبار جدید درخواست کنید، سوء استفاده از کارتهای اعتباری میتواند به سابقه اعتباری شما آسیب برساند.

هشدارهای کارت اعتباری را تنظیم کنید تا از سررسید پرداخت و موجودی کارت مطلع شوید، بنابراین میتوانید به موقع پرداخت کنید و از افزایش حداکثر اعتبار خود جلوگیری کنید.

بهره و کارمزد

از آنجا که یک کارت اعتباری در اصل یک وام کوتاه مدت است، باید مبلغی را که با بهره هزینه میکنید پس دهید. نرخ بهره و کارمزد شرکت اعتباری برای محاسبه درصد سالانه شما (APR) استفاده میشود. هرچه APR کارت بیشتر باشد، حمل و نقل ماهانه به کارت شما بیشتر هزینه خواهد داشت.

باید آگاه باشید که آیا کارت شما هزینه سالانه، هزینه تراکنش خارجی، هزینه انتقال موجودی، پیش پرداخت نقدی، هزینه پرداخت دیرکرد یا هزینه پرداخت برگشتی را دریافت میکند یا خیر. به عنوان یک قاعده کلی کلی، هرچه برنامه پاداش کارت اعتباری بهتر باشد و مزایای آن بیشتر باشد، هزینه سالانه بیشتر خواهد بود.

پیشنهاد مطالعه: نحوه استفاده از دبیت کارت

دبیت کارت چیست؟

کارت دبیت یک کارت پرداخت است که به جای وام از بانک، با کسر پول به طور مستقیم از حساب جاری مصرف کننده پرداخت میکند. دبیت کارت های هنگام استفاده از پردازندههای اصلی پرداخت مانند Visa یا Mastercard، راحتی کارتهای اعتباری و بسیاری از حمایتهای مشابه مصرف کننده را ارائه میدهند.

دو نوع دبیت کارت وجود دارد که نیازی به داشتن حساب چک یا پس انداز از طرف مشتری ندارد.

- دبیت کارت های استاندارد بر روی حساب بانکی شما کشیده میشود.

- کارتهای انتقال مزایای الکترونیکی (EBT) توسط آژانسهای ایالتی و فدرال صادر میشود تا به کاربران واجد شرایط اجازه دهد از مزایای خود برای خرید استفاده کنند.

- کارتهای اعتباری پیش پرداخت به افراد بدون دسترسی به حساب بانکی راهی برای خرید الکترونیکی تا مبلغی که از قبل روی کارت بارگذاری شده است میدهد.

مصرف کنندگان کم مصرف ترجیح میدهند از دبیت کارت های استفاده کنند، زیرا معمولاً هزینههای کمی دارند یا هیچ هزینه ای در این مورد وجود ندارد مگر اینکه کاربران بیش از آنچه در حساب خود دارند هزینه کنند و هزینه اضافه برداشت دریافت کنند. در مقابل، کارتهای اعتباری به طور کلی هزینههای سالانه، هزینههای بیش از حد، هزینههای دیر پرداخت و تعداد زیادی جریمههای دیگر، علاوه بر سود ماهانه موجودی معوق کارت دارند.

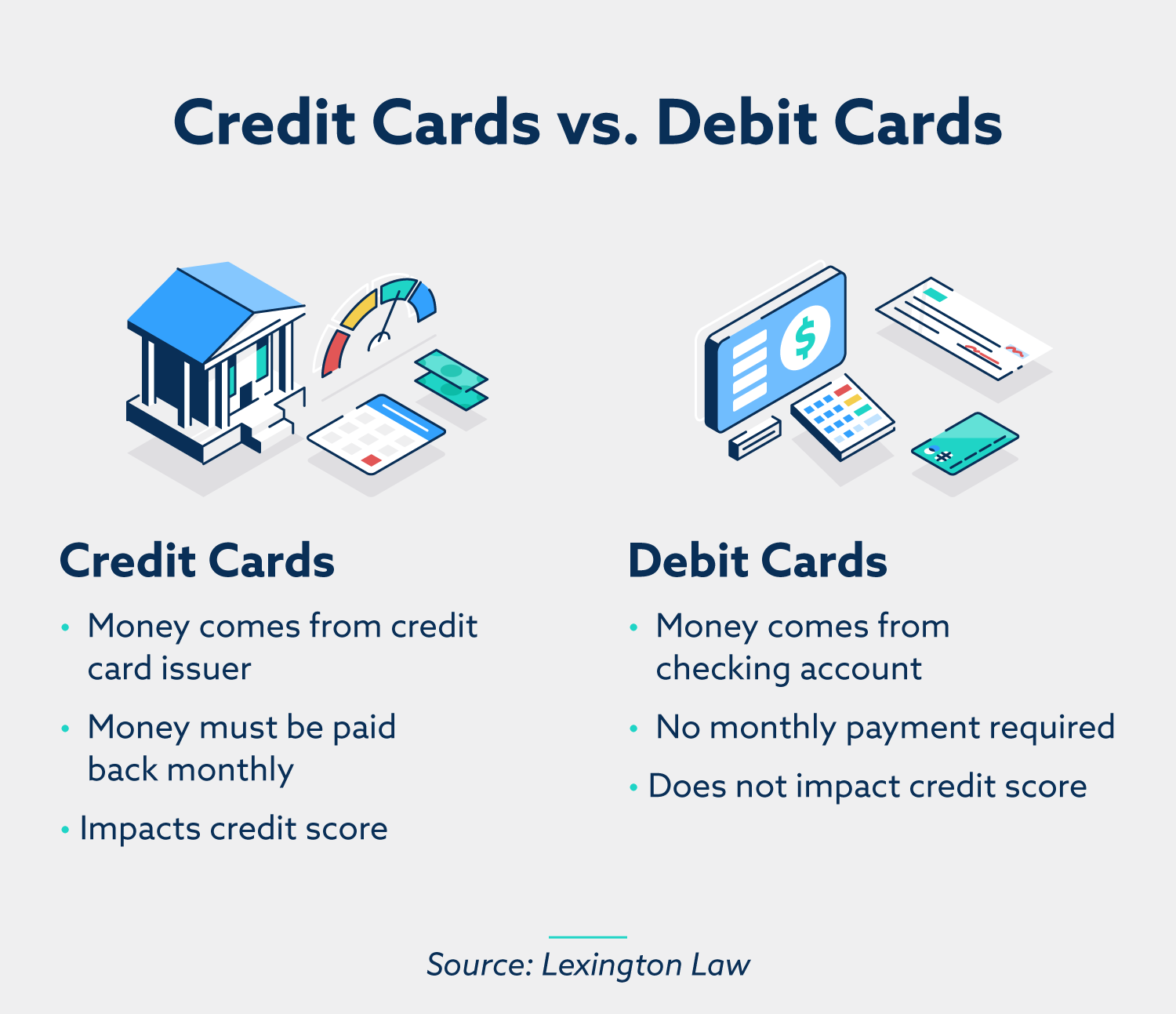

تفاوت اصلی بین دبیت کارت و کردیت کارت چیست؟

تفاوت اصلی بین این دو کارت این است که “آیا میخواهید اکنون پرداخت کنید یا بعد؟” دبیت کارت به حساب چک یا پسانداز شما گره خورده است و وقتی از آن استفاده میکنید، وجوه ظرف 24 ساعت از حساب شما حذف میشود. در مقابل از کردیت کارت میتوان برای پرداخت فوری کالاها و خدمات استفاده کرد و زمانی که صورتحساب ماهانه شما سررسید میشود، هزینه آن را پرداخت میکنید.

کردیت کارت یا دبیت کارت؟ کدام بهتر است؟

هر کارت بسته به فرد، کاربردها و مزایای خاص خود را دارد. به عنوان مثال، ممکن است بخواهید یک کردیت کارت برای خریدهای بزرگتر در نظر بگیرید، فقط باید به اینکه توجه داشته باشید که بتوانید صورت حساب خود را به موقع پرداخت کنید.

اگر به پول نقد نیاز دارید، استفاده از دبیت کارت به جای پیشپرداخت نقدی روی کردیت کارت، هزینه کمتری دارد.

وقتی با پول نقد پرداخت میکنید، بدهکار نمیشوید، در صورتی که وقتی از کردیت کارت استفاده میکنید یک ریسک است.

کردیت کارتها در مواقع اضطراری در داخل و خارج از کشور مفید هستند، شما میتوانید بدون نگرانی در مورد خروج پول از حساب بانکی خود، یک پرداخت اضطراری انجام دهید.

اکثر شرکتهای کرایه اتومبیل، هتلها و استراحتگاهها فقط هنگام سفر، کارت اعتباری موجود در پرونده را در مقابل دبیت کارت میپذیرند، اگرچه کارتهای نقدی Visa و Mastercard به افراد اجازه میدهند از دبیت کارتهای خود مانند کردیت کارت استفاده کنند.

اگر میخواهید سابقه اعتباری خود را ایجاد کنید، منطقی است که از کارت خود مسئولانه استفاده کنید. به همین ترتیب، اگر کارت شما با برنامه پاداش همراه است، ممکن است بخواهید از کردیت کارت خود برای کسب این مزایا استفاده کنید. در حالی که اکثر دبیت کارها جوایزی ارائه نمیدهند و کارت نقدی شما بر سابقه اعتباری شما تأثیری نمیگذارد.

آیا کردیت کارت ایمنتر از دبیت کارت است؟

در بیشتر موارد، بله. اگر شخصی دبیت کارت شما را بدزدد، به پول نقد موجود در حسابهای شما دسترسی مستقیم دارد اما اگر شخصی کردیت کارت شما را بدزدد، پول واقعی را از حساب چک یا پسانداز خود از دست نمیدهید.

مزایای استفاده از دبیت کارت ها

کارتهای دبیت میتوانند هر دو جنبه مثبت و منفی را داشته باشند.

از بدهی اجتناب کنید

یک دبیت کارت از پولی که کاربر در حال حاضر دارد استفاده میکند و خطر انباشت بدهی را از بین میبرد. با استفاده از دبیت کارت ها، مصرف کنندگان تکانشی میتوانند از وسوسه اعتباری جلوگیری کرده و به بودجه خود پایبند باشند. این میتواند به شما کمک کند از بدهیهای با بهره بالا جلوگیری کنید.

حفاظت در برابر کلاهبرداری

علاوه بر این، برخی از کارتهای دبیت – به ویژه کارتهایی که توسط پردازندههای پرداخت صادر میشوند، مانند Visa یا Mastercard – در حال شروع به حفاظت بیشتر از کاربران کارت اعتباری هستند.

نکته اصلی گزارش کلاهبرداری یا سرقت به محض اطلاع از وقوع آن است. مسئولیت شما در مورد خریدهای متقلبانه با محدوده زمانی که در آن گزارش شده است تعیین میشود. منتظر ماندن بیش از حد برای اطلاع از بانک مبنی بر اینکه کارت شما برای خریدهای غیرمجاز استفاده شده است میتواند منجر به مسئولیت بخشی یا تمام ضررهای شما شود.

بدون هزینه سالانه

اگرچه بسیاری از کارتهای اعتباری هزینه سالانه دریافت میکنند، کارتهای دبیت هزینه ای ندارند. همچنین برای برداشت نقدی با استفاده از دبیت کارت خود در دستگاه خودپرداز بانک هیچ هزینه ای وجود ندارد. از طرف دیگر، کارتهای اعتباری میتوانند برای این راحتی، پیش پرداخت نقدی بعلاوه نرخ بهره بالا را دریافت کنند. با این حال، شما میتوانید هزینههای دیگری را برای حفظ حساب جاری خود بپردازید.

پیش پرداخت نقدی از کارت اعتباری مهلت ندارد. در عوض، سود بلافاصله شروع به جمع آوری میکند.

[irp posts=”7257″ name=”آشنایی کامل با ویزا کارت کانادا و مزایای آن”]

معایب استفاده از دبیت کارت ها

مشابه کارتهای اعتباری، بزرگترین معایب استفاده از دبیت کارت شامل تاثیر و هزینه اعتبار است.

پاداش ندارد

در صورت استفاده از کارت بدهی هیچ پاداشی برای شما وجود ندارد.

اعتبار ایجاد نخواهد کرد

ایجاد اعتبار خوب به این معنی است که به وام دهندگان نشان دهید که میتوانید مسئولانه پولی را که وام گرفته اید بازپرداخت کنید. وقتی با یک کارت نقدی که به حساب بانکی شما مرتبط است هزینه میکنید، فرصت این کار را ندارید، بنابراین استفاده از کارت نقدی به تنهایی به شما در ایجاد سابقه اعتباری کمک نمیکند.

هزینهها

اگرچه کارتهای بدهی هزینه سالانه ندارند، اما ممکن است هزینههای دیگری را برای داشتن حساب جاری پرداخت کنید. این موارد میتواند شامل هزینههای نگهداری ماهانه، هزینه اضافه برداشت در صورت مصرف بیش از حد از حساب شما، هزینه اقلام برگشتی و هزینههای ATM خارجی در صورت استفاده از دبیت کارت شما در دستگاه بانک یا موسسه مالی دیگر باشد.

خدمات سفیرپیمنت در حوزه کردیت کارت و دبیت کارت

دریافت کارتهای اعتباری بینالمللی در کشور ما به دلیل تحریمهای گستردهی بانکی میسر نمیباشد. سفیرپیمنت به شما کمک میکند تا در کوتاهترین زمان بتوانید کارت اعتباری و یا دبیت کارت مورد نظر خود را دریافت کنید و از خدمات آن بهرهمند شوید.

نتیجه

کارتهای اعتباری به شما امکان دسترسی به خط اعتباری صادر شده توسط یک بانک را میدهند، در حالی که دبیت کارت ها مستقیماً از حساب بانکی شما پول کسر میکنند.

کردیت کارت در مقایسه با دبیت کارت مرتبط با حساب بانکی، محافظت بهتری از مصرف کنندگان در برابر کلاهبرداری ارائه میدهد. دبیت کارت های جدیدتر محافظت بیشتری مانند کارت اعتباری ارائه میدهند، در حالی که بسیاری از کارتهای اعتباری دیگر هزینه سالانهای دریافت نمیکنند.

هنگام مقایسه کارتهای اعتباری با دبیت کارت های مرتبط با حساب بانکی، مهم است که هزینهها و مزایا را در نظر بگیرید.

-

ح.یوسفی نژاد کاربر سایت ۲۹ دی ۱۴۰۱